Perusahaan Pertambangan Ini Bersiap IPO, Bidik Dana Segar hingga Rp 884,60 Miliar

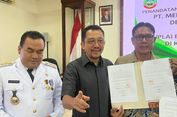

JAKARTA, KOMPAS.com - PT Hillcon Tbk berencana menggelar penawaran umum perdana (intial public offering/IPO) dengan melepas sebanyak 2,2 miliar saham pada 14-18 Juli 2022.

Jumlah saham yang ditawarkan mencapai 15 persen dari modal disetor Hillcon setelah IPO saham.

Direktur Utama Hillcon Hersan Qiu mengatakan, IPO ini didahului dengan penawaran awal pada 15-29 Juni 2022 dengan harga perdana antara Rp 250 per saham hingga Rp 400 per saham.

“Kami telah menunjuk PT BRI Danareksa Sekuritas, PT Sucor Sekuritas Indonesia dan PT Mirae Asset Sekuritas Indonesia sebagai penjamin emisi bersama. Dari IPO saham, Perusahaan di bidang aktivitas holding, konsultasi manajemen serta jasa pertambangan dan konstruksi ini akan memperoleh tambahan modal maksimal Rp 884,60 miliar,” kata Hersan dalam siaran pers, Rabu (15/6/2022).

Adapun penggunaan dana dari hasil IPO nantinya, sebesar 55 persen akan digunakan untuk modal kerja anak usahanya, yakni PT Hillconjaya Sakti (HS). Sisanya 45 persen akan digunakan untuk belanja modal, yaitu pembelian alat-alat guna mendukung kegiatan operasional HS.

"Saham Hillcon bernominal Rp 20 per unit ini akan dicatatkan dan mulai diperdagangkan di BEI pada 20 Juli 2022. Kami berharap Otoritas Jasa Keuangan (OJK) dapat menerbitkan pernyataan efektif untuk IPO Hillcon ini pada 12 Juli 2022," ujar dia.

Sebagai informasi, perusahaan tambang ini membukukan laba bersih Rp 404,3 miliar pada 2021, melonjak 365,48 persen, dari Rp 86,856 miliar pada tahun 2020. Pertumbuhan laba bersih ini ditopang oleh pendapatan yang juga tumbuh 94 persen menjadi Rp 1,9 triliun sepanjang tahun 2021, dibandingkan tahun sebelumnya Rp 1,02 triliun.

Adapun laba kotor Hillcon melesat 138,69 persen, dari Rp 341,07 miliar pada 2020 menjadi Rp 814,12 miliar pada 2021. Sementara itu, marjin laba kotor juga naik, dari 33 persen menjadi 41 persen pada tahun 2021. Sementara itu, majin laba bersih perseroan tumbuh menjadi 20 persen pada 2021, dari 9 persen pada tahun 2020.

“Rencana IPO Hillcon ini merupakan bagian dari upaya mengembangkan bisnis, menciptakan nilai yang optimal bagi perusahaan dan stakeholder serta demi mewujudkan ekosistem industri nikel indonesia dan global,” tambah Hersan.

Ia berharap IPO ini, mampu menarik investor untuk menginvestasikan dana di Indonesia demi memperkuat perekonomian nasional dan pembukaan lapangan kerja.

Ke depan, Hillcon akan mengembangkan ekosistem bisnis nikel yang lengkap, seiring dengan pertumbuhan penjualan mobil listrik dan peningkatan konsumsi nickel metal industri baterai.

“Hillcon memiliki potensi pertumbuhan yang baik seiring dengan perkembangan teknologi. Semoga langkah ini memantapkan langkah Hillcon menjadi pemain industri nikel. Ekosistem ini didukung oleh produsen nikel dalam negeri, dan di Indonesia merupakan produsen nikel terbesar di dunia,” ungkap Hersan.

Baca juga: BEI Sebut Tidak Ada Penundaan IPO di Tengah Kondisi Pasar yang Bergejolak

Simak breaking news dan berita pilihan kami langsung di ponselmu. Pilih saluran andalanmu akses berita Kompas.com WhatsApp Channel : https://www.whatsapp.com/channel/0029VaFPbedBPzjZrk13HO3D. Pastikan kamu sudah install aplikasi WhatsApp ya.-

![]()

Elon Musk Sambut Luhut di Pabrik Tesla, Bahas Baterai Kendaraan Listrik hingga Wacana Jokowi Kunjungi Space X

-

![]()

Antam-IBC Teken Kontrak dengan CBL China, Luhut: Langkah RI Jadi Pemain Baterai Litium Terbesar Dunia

-

![]()

57 Perusahaan Masuk Daftar Rencana IPO di Bursa Efek Indonesia Tahun Ini

-

![]()

Mandiri Mineral Perkasa Bidik Dana Rp 135 Miliar dan Waran Rp 2,37 Triliun dari IPO