Mengenal Instrumen Risk Free Rate di Indonesia

KOMPAS.com - Risk Free Rate (RFR) atau tingkat pengembalian instrumen bebas risiko merupakan komponen penting dalam investasi. Yang menjadi pertanyaan, di mana bisa mencari referensi instrumen Risk Free Rate di Indonesia.

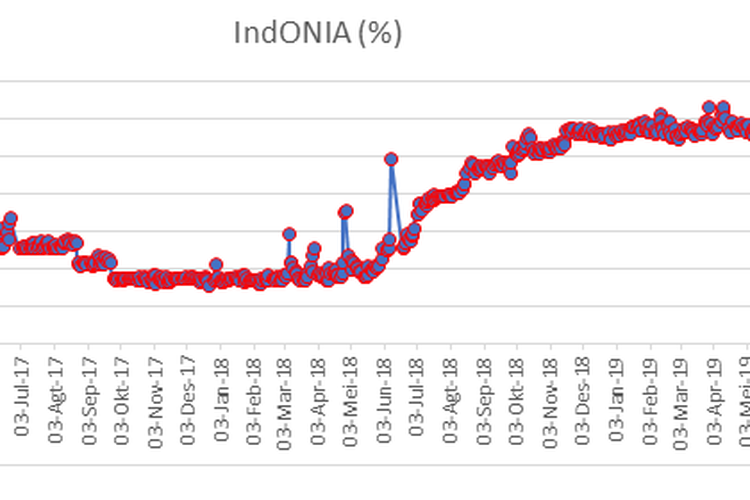

Pada praktiknya terdapat banyak referensi instrumen risk free, mulai dari deposito, obligasi negara, JIBOR dan IndONIA. Penjelasannya sebagai berikut.

Deposito dan LPS

Bagi masyarakat secara umum, Deposito yang tingkat suku bunga dan nominalnya dijamin oleh LPS biasanya menjadi patokan RFR di Indonesia. Pada saat tulisan ini dibuat, besarnya suku bunga penjaminan LPS adalah 6,75 persen pada bank umum dan 9,25 persen pada Bank Perkreditan Rakyat (BPR) dengan batas maksimal Rp 2 milliar.

Hal ini memang tidak salah, namun bagi High Net Worth Individual (HNWI) dan institusi pengelola dana besar seperti perusahaan, asuransi, dana pensiun, yayasan dan manajer investasi pengelola dana, ketentuan tersebut tidak begitu berlaku karena nilai penempatan yang jauh di atas Rp 2 milliar.

Selain itu, tidak jarang pula dengan dana yang besar, pemilik dana dapat menegosiasikan tingkat bunga deposito yang lebih besar daripada yang berlaku yang dipasar.

Dengan tidak adanya penjaminan dari LPS, maka bisa dikatakan untuk kategori investor tertentu, suku bunga deposito tidak bisa dikategorikan sebagai instrumen yang bebas risiko 100 persen.

Meski demikian, risiko gagal bayar dari perbankan juga relatif sangat kecil.

Obligasi Negara

Ada juga yang menganggap obligasi pemerintah sebagai instrumen risk free. Sebab penerbitnya adalah pemerintah Republik Indonesia yang tidak mungkin mengalami gagal bayar. Selain itu, tidak ada pembatasan akan nilai penempatan dan suku bunga seperti halnya yang berlaku di deposito.

Perlu diketahui, terdapat banyak sekali seri obligasi pemerintah. Mulai dari yang jatuh temponya kurang dari 1 tahun yang dikenal dengan Surat Perbendaharaan Negara (SPN) hingga bisa puluhan tahun yang dikenal dengan Surat Utang Negara (SUN) dan Sukuk (versi Syariah).

Ada yang mata uangnya Rp ada juga yang USD, ada yang bunganya tetap dan variabel, dan ada lagi versi obligasi untuk investor perorangan yang dikenal dengan Obligasi atau Sukuk Ritel.

Bagi praktisi, umumnya seri yang dijadikan sebagai acuan adalah obligasi berkupon tetap (Fixed Rate) dengan jatuh tempo 10 tahun. Banyak penyedia data keuangan profesional yang menggunakan data ini sebagai referensi tingkat bunga obligasi suatu negara dalam kepentingan untuk dibandingkan dengan negara lain.

Baca: Generasi Milenial Serbu Obligasi Negara

Obligasi negara memang tidak memiliki risiko gagal bayar, tapi berarti tidak ada risiko sama sekali. Salah satu risiko yang dalam berinvestasi di Surat Utang Negara adalah risiko fluktuasi harga.

Pada prinsipnya memang obligasi pada saat jatuh tempo pasti akan dibayar senilai pokoknya, namun dalam perjalanannya, harga obligasi bisa naik turun karena dipengaruhi kondisi pasar. Investor yang membeli dan menjual obligasi negara sebelum jatuh tempo memiliki potensi untuk mengalami capital gain atau loss.

Bagi akademisi dan masyarakat secara umum, data mengenai obligasi negara memang masih sulit diakses. Penyedia data ini umumnya merupakan situs komersial dengan biaya langganan yang cukup mahal.

Terdapat satu lagi referensi data…

-

![]()

Ibu Rumah Tangga Rambah Obligasi Negara

-

![]()

Suku Bunga Turun, Pilih (Reksa Dana) Saham atau Obligasi ?

-

![]()

Kasus Perusahaan Tekstil Terbesar Gagal Bayar Bunga Obligasi, Ini Kata Bos BCA

-

![]()

BNI Mulai Mitigasi Risiko Gagal Bayar Obligasi Duniatex

-

![]()

Dapat Dana Obligasi Rp 500 Miliar, Ini yang Dilakukan Waskita Beton