Berencana IPO, PT Fimperkasa Utama Targetkan Himpun Dana hingga Rp 24 Miliar

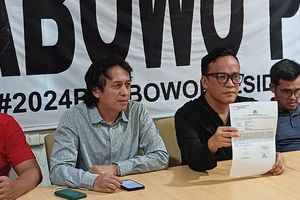

JAKARTA, KOMPAS.com - PT Fimperkasa Utama Tbk (FIMP), perusahaan yang bergerak pada industri jasa konstruksi, berencana untuk melakukan pencatatan saham di Bursa Efek Indonesia (BEI) melalui penawaran umum perdana atau initial public offering (IPO).

Perseroan akan menawarkan sebanyak-banyaknya 160 juta lembar saham baru Perseroan atau 40 persen dari total modal ditempatkan dan disetor penuh.

Perseroan menunjuk PT Wanteg Sekuritas sebagai Penjamin Pelaksana Emisi Efek.

Baca juga: Untung Rugi Jika Perusahaan Anda Go Public di BEI

Masa penawaran awal akan berlangsung pada 9 Maret 2021 hingga 18 Maret 2021 dengan kisaran harga saham yang akan ditawarkan sebesar Rp 120 per saham sampai dengan Rp 150 per saham.

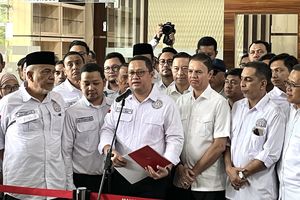

Direktur Utama PT Fimperkasa Utama Tbk Mohamad Mulky Thalib mengatakan, mengacu pada hasil proses book building nantinya, IPO FIMP diharapkan dapat mengumpulkan dana sekitar Rp 19,2 miliar hingga Rp 24 miliar.

Dalam IPO, perseroan juga bakal menerbitkan sebanyak-banyaknya 40 juta Waran Seri I. Waran Seri I diberikan kepada setiap pemegang saham yang namanya tercatat pada Daftar Pemegang Saham Perseroan pada tanggal penjatahan dengan ketentuan bahwa setiap pemegang 4 (empat) saham maka akan memperoleh 1 (satu) Waran Seri I.

“Nantinya, 42,5 persen dari dana IPO, akan digunakan untuk modal kerja mendukung pembiayaan proyek dan 40 persennya akan digunakan untuk melakukan pembelian alat berat untuk kegiatan usaha cut and fill Perseroan. Sementara, sisanya digunakan untuk pelunasan sebagian pokok pinjaman Perseroan,” jelas Mulky dalam due diligence meeting and public expose, Rabu (10/3/2021).

Baca juga: MNC Bank Paparkan 6 Strategi Tingkatkan Kinerja di 2021

Adapun tujuan dari IPO ini adalah dalam rangka memperkuat dan meningkatkan struktur permodalan FIMP Perseroan dengan tujuan mencapai target pendapatan Perseroan hingga tahun 2025.

Mulky menjaelaskan, meski di tengah pandemi Covid-19, perseroan yakin mampu membukukan pertumbuhan pendapatan dan laba di tahun ini maupun di tahun-tahun mendatang.

“Target pendapatan Perseroan tahun ini sekitar Rp 28 miliar dan diperkirakan akan terus tumbuh konsisten 15 persen per tahunnya hingga tahun 2025 mendatang,” jelas dia.

Pertumbuhan tersebut akan ditopang oleh proyek yang telah diperoleh Perseroan maupun project on the pipeline Perseroan tahun 2021 yang totalnya mencapai Rp 183,8 miliar.

Beberapa proyek tersebut, yakni proyek pembangunan PLTM Besai Kemu 2 x 3,5 MW, proyek pekerjaan pematangan lahan, pembangunan unit rumah tinggal di Ciangsana, Bogor dan Condet, Jakarta Timur.

Disclaimer: Artikel ini bukan untuk mengajak membeli atau menjual saham. Segala rekomendasi dan analisa saham berasal dari analis dari sekuritas yang bersangkutan, dan Kompas.com tidak bertanggung jawab atas keuntungan atau kerugian yang timbul. Keputusan investasi ada di tangan Investor. Pelajari dengan teliti sebelum membeli/menjual saham.

Simak breaking news dan berita pilihan kami langsung di ponselmu. Pilih saluran andalanmu akses berita Kompas.com WhatsApp Channel : https://www.whatsapp.com/channel/0029VaFPbedBPzjZrk13HO3D. Pastikan kamu sudah install aplikasi WhatsApp ya.-

![]()

Bank MNC soal Produk Digital: Kita Berharap dalam Waktu 2 Bulan Bisa Selesai

-

![]()

IHSG Ditutup Positif Sore Ini, Net Buy Asing Rp 322,9 Miliar

-

![]()

Harga Ikan Melonjak, Perindo Sebut Baru Bisa Turun Pada Mei-Juni 2021

-

![]()

Luhut Ogah Mengemis Investasi ke Tesla: Hey, You Need Us

-

![]()

Sistem Kartu Prakerja Bisa Saja Tampung 900.000 Peserta Per Minggu, tetapi...

-

![]()

Profil Haru Koesmahargyo, Dirut Baru BTN

![[KURASI KOMPASIANA] Resign Saat Pandemi | Pertimbangan Sebelum Resign | Resign dengan Terhormat](https://asset.kompas.com/crops/IsVxpDAOrmZGUC2XrBki1LY8OMs=/13x0:1000x658/95x95/data/photo/2019/05/23/2044046208.jpg)